Co można zrobić z kredytem "frankowym"? Kolejny dzień akcja informacyjna RPO i RF - w Gdańsku

Około 200 osób przyszło w Gdańsku zasięgnąć informacji w sprawie tego, czy i co mogą zrobić ze swoimi kredytami „frankowymi”.

Spotkanie organizowane było wspólnie przez RPO i Rzecznika Finansowego, a ponieważ Biuro Pełnomocnika Terenowego RPO w Gdańsku nie byłoby w stanie pomieścić wszystkich chętnych, spotkanie zorganizowaliśmy na Uniwersytecie Gdańskim, korzystając z gościny Wydziału Prawa.

Kredyty „frankowe” spędzają sen z powiek wielu ludziom. Umowy zawierają często klauzule, które są niejasne, niejednoznaczne i nieczytelne dla klientów. Niektóre z tych klauzul można podważać jako niedozwolone. Ale do pomocy potrzeba prawników specjalizujących się w prawie bankowym.

Po doświadczeniach poprzednich spotkań – m.in. we Wrocławiu i w Katowicach – zmieniliśmy też formułę tych spotkań informacyjnych. Przychodziło na nie nawet 200-300 osób. Do tego, jak się okazało, większość z nich nie przedsięwzięła jeszcze żadnych kroków i nie analizowała swojej sprawy.

Dlatego SPECJALNIE DLA NICH zorganizowaliśmy wykład-seminarium z możliwością zadawania pytań.

Ponieważ część osób nie dowiedziała się na czas o zmianie miejsca spotkania, zorganizowaliśmy dwa wykłady.

Wiemy już, że to najlepsza forma przekazania kluczowej informacji, jak uruchomić pomoc Rzecznika Finansowego w przypadku podejrzeń, że coś z naszą umową kredytowa może być nie tak.

Taka pomoc - zgodnie z prawem - możliwa jest tylko dla osób, które wyczerpały już dostępne środki, tj. drogę reklamacji w banku. Na wykładzie-seminarium eksperci wyjaśniali, na czym to polega.

Ekspert RF i ekspert RPO przyjmowali także zainteresowanych sprawą kredytów indywidualnie, skupiając się jednak przede wszystkim na informowaniu tych, którzy mają już za sobą etap reklamacji.

Kolejne spotkanie informacyjne z tego cyklu, już tylko z udziałem eksperta RPO, odbędzie się 9 lutego w Słupsku.

Na wykładzie w auli Wydziału Prawa UG zgromadziło się najpierw ponad 150 osób, kolejnych 50 dojechało. Wykład przeprowadził Marcin Jaworski z Biura Rzecznika Finansowego, można było zadawać pytania. Równolegle ekspertki z Biura RF oraz z Zespołu Prawa Administracyjnego i Gospodarczego RPO przyjmowały indywidualne osoby i rozmawiali o tych umowach, zaś pracownicy Biura Terenowego RPO odpowiadali na kolejne pytania zebranych.

Ludzie dzielili się swoimi historiami, wymieniali kontaktami, rozmawiali z reprezentantami akcji „STOP bankowemu bezprawiu” porównywali swoje umowy i swoją sytuację. Dowiadywali się, na czym polega złożenie reklamacji oraz jak może im pomóc Rzecznik Finansowy.

Celem wspólnej akcji RPO i Rzecznika Finansowego jest właśnie przekazanie tych informacji i zwrócenie uwagi osobom, które jeszcze nie podjęły żadnych działań w sprawie swoich umów kredytowych, że nie czekając na ewentualne rozwiązania systemowe mogą rozważyć podjęcie kroków, które być może poprawią ich sytuację.

Rzecznik Finansowy ma wiedzę ekspercką i uprawnienia do występowania w sprawach finansowych. Rzecznik Praw Obywatelskich, który zajmuje się mnóstwem różnych problemów ludzi, ma sieć punktów przyjęć interesantów w różnych miastach, po to by obywatele mogli uzyskać informację u siebie, na miejscu.

Przychodzących do biura RPO w Katowicach informowaliśmy więc, że eksperci RPO i RF nie zastąpią sądu, nie mogą wystąpić w roli pełnomocników procesowych (ani ich wskazywać). Obie instytucje nie są też uprawnione do zmiany prawa. Ale wspólnie wykorzystując wiedzę i możliwości prawne mogą przekazać informacje, które pomogą ludziom w podejmowaniu decyzji w sprawie umowy z bankiem.

Cel akcji informacyjnej

Celem akcji w Gdańsku i kolejnych miastach jest umożliwienie ludziom uzyskania informacji, jakie działania Rzecznika Finansowego w konkretnej sytuacji wchodzą w grę i jak może wyglądać jego pomoc, jeśli zainteresowany zdecyduje się na skierowanie sprawy do sądu. Wyjątkowo w ramach tej akcji eksperci Rzecznika analizują umowy kredytowe i wskazują postanowienia, które można próbować kwestionować ze względu na naruszenie prawa lub dobrych praktyk - chodzi o tzw. klauzule abuzywne. Dlatego warto przynieść ze sobą np. umowę kredytową.

Raport Rzecznika Finansowego zawiera przykłady takich klauzul.

Ale to sąd za każdym razem zdecyduje, czy przedstawione argumenty są wystarczające.

Po zebraniu informacji o tym, co robić dalej, każdy musi zdecydować sam. Nawet jeśli ekspert wskaże na możliwości kwestionowania zapisów umów, decyzja o wszczęciu sporu (skomplikowanego i wiążącego się z kosztami) należy wyłącznie do kredytobiorcy.

Jakie możliwości mają kredytobiorcy

- Przede wszystkim powinni rozważyć złożenie reklamacji do banku (instytucji finansowej, która udzieliła „frankowego” kredytu hipotecznego). To warunek konieczny, gdyby ktoś szukał potem pomocy Rzecznika Finansowego. W reklamacji trzeba po prostu napisać, jakie są nasze wątpliwości i zastrzeżenia (można się posiłkować raportem RF – ale to nie musi być specjalistyczne pismo). Mnóstwo pytań w czasie wykładu i po nim dotyczyło tego, jak taką reklamację napisać.

- Jeśli w wyniku reklamacji bank nie zmienił stanowiska, możemy zwrócić się do Rzecznika Finansowego, by wystąpił w naszej sprawie do banku z postępowaniem interwencyjnym. Wniosek jest bezpłatny. Eksperci RF przygotowują argumentację, która może przekonać instytucję finansową do zmiany stanowiska. Rzecznik Finansowy nie ma jednak możliwości wydania decyzji wiążącej dla podmiotu rynku finansowego.

UWAGA! Dzięki współpracy rzeczników w czasie akcji informacyjnej osoba, która miała już za sobą etap reklamacji, mogła złożyć wniosek do Rzecznika Finansowego na miejscu za pośrednictwem RPO.

- Jeśli nadal bank nie zmienia stanowiska, kolejnym krokiem może być postępowanie polubowne (łączące cechy mediacji i koncyliacji – wniosek kosztuje 50 zł). Żeby to zrobić, trzeba złożyć wniosek do Rzecznika Finansowego. To jedyne tego typu postępowanie, do którego instytucja finansowa musi przystąpić. Celem postępowania jest osiągnięcie ugody, a to oznacza wzajemne ustępstwa obu stron.

- Jeśli nie uda się osiągnąć porozumienia, Rzecznik Finansowy przygotowuje oficjalną opinię z oceną prawną sprawy.

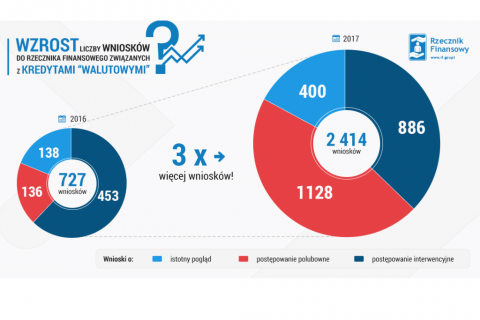

- Kolejnym etapem jest rozważenie sprawy sądowej. Po złożeniu pozwu, można złożyć wniosek do Rzecznika Finansowego o wydanie tzw. istotnego poglądu w sprawie. To opinia, która co prawda dla sądu nie jest wiążąca, ale sąd powinien odnieść się do przedstawionej argumentacji w uzasadnieniu orzeczenia. W 2016 r. Rzecznik Finansowy wydał ponad 100 istotnych poglądów w sprawach dotyczących kredytów „frankowych”. Co istotne wydawał je nie tylko w sprawach indywidualnych, ale też pozwach grupowych. (Uwaga, istotny pogląd może w sporze sądowym wydać także UOKiK).

Załączniki:

- Dokument